Argentina, única en el mundo: un mapa interactivo muestra el "apoyo" negativo que reciben los productores

Las retenciones que se aplican a la exportación de productos del agro limitan el potencial del sector

Por

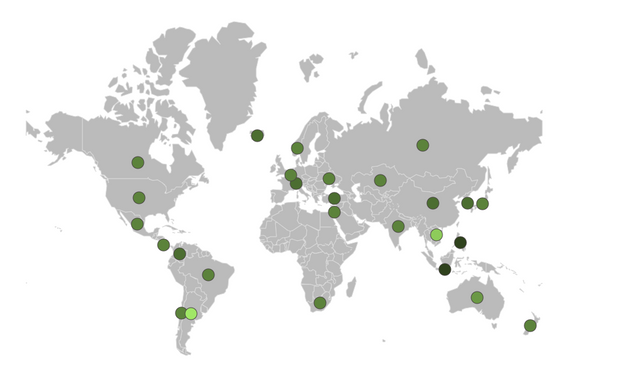

El sitio Compare Your Country ofrece una amigable forma de comprar distintas variables entre los principales países del mundo.

En el rubro agro, esta plataforma ofrece una visión ampliada del apoyo que reciben los productores de distintas regiones, tomando como base los datos de la Organización para la Cooperación y el Desarrollo Económicos (OCDE).

"Apoyo" negativo para los productores agropecuarios

Para Argentina se observa cómo los productores agropecuarios tienen un "apoyo" negativo de 28.2% sobre el Producto Bruto Interno (PBI) en 2019. Este índice de referencia evolucionó de la siguiente forma en los últimos años:

- 2015: -30.9

- 2016: -11.5

- 2017: -10.3

- 2018: -25.7

Esto quiere decir que se transfirieron ingresos netos desde el sector agropecuario al sector público y a los consumidores. Por citar a países competidores en la producción de alimentos, Brasil tiene un apoyo positivo del 1,1% y Estados Unidos del 12,1%.

"El mecanismo de transferencia que predomina en el caso argentino son los derechos de exportación aplicados a la venta de granos", explicó tiempo atrás el Dr Raúl Hermida, economista y director de la Bolsa de Comercio de Córdoba.

Seguí leyendo

UBA y Harvard: la fórmula de dos economistas para evitar cualquier intervención sobre el campoVer también: Retenciones: el ranking que lidera la Argentina junto a Kazajstán y las Islas Salomón

Consultá el mapa a continuación (tipeando sobre cada país aparece la evolución de los indicadores agropecuarios):

Presión impositiva sobre el campo en Argentina

Un artículo elaborado por el Licenciado en Economía y especialista en agronegocios, Agustín Forzani, explica que las restricciones a la exportación en general no son un fenómeno exclusivo de la Argentina: "Muchos países aplican distintos tipos de prohibiciones, cuotas, licencias, y demás mecanismos para restringir las exportaciones, basándose en motivos tales como la necesidad de asegurar la oferta de cierto producto o reducir su precio doméstico".

No obstante, aclara que nuestro país se destaca por "su intrincada y desmesurada implementación y por su controversial justificación de recaudar fondos".

Ver también: Relevan 120 años de cosecha y lo relacionan con las políticas aplicadas al sector

La Fundación Agropecuaria para el Desarrollo de Argentina (FADA) dio a conocer su Índice trimestral en marzo: de cada $100 de renta que genera por hectárea un productor agrícola, $62,60 es lo que representan los distintos impuestos.

El índice de marzo es 3,4 puntos porcentuales más alto que el de diciembre. “Esto se explica por varios factores: aumentos de impuestos fijos municipales y provinciales; suba de costos en pesos y en dólares de labores y fletes; incrementos de precios de fertilizantes; baja del precio disponible del trigo; y reducción de los rindes estimados por efecto de la sequía”, explica David Miazzo, economista jefe de FADA.

El informe realiza la medición nacional haciendo un promedio ponderado de cultivos, que marca que el Estado se queda con el 62,6% de la renta agrícola. También analiza cada grano, que en esta ocasión demostró que la participación del Estado:

- Soja 66,9%

- Maíz 52,3%

- Trigo 70,9%

- Girasol 46,6%

Ver también: Un economista explicó por qué el campo "está condenado" a pagar más impuestos